重型机械行业是指生产销售重型机械产品和设备的行业。常见的重型机械有矿山机械、起重设备、路桥机械、综合重型机械、机场设备、港口设备、铁路设备。

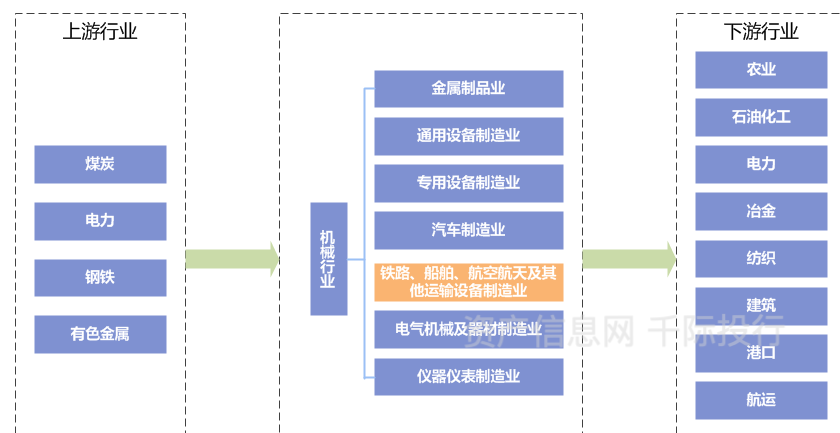

上游:重型机械行业生产所需的主要原材料包括钢材、废钢、生铁、及各类合金等,以及电、煤气等能源。尽管部分重型机械行业企业能根据原材料或能源价格的变化来调整在手订单的产品价格,但由于产品价格调整与原材料或能源价格波动在时间上存在一定的滞后性,而且在变动幅度上也存在一定差别,因此,原材料或能源价格的波动将会对行业经营业绩的稳定性产生一定影响。

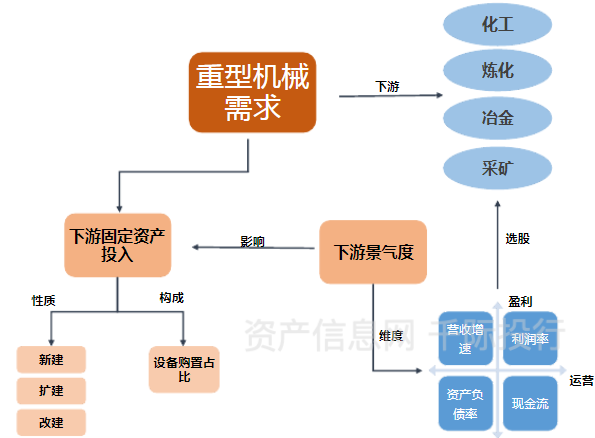

从下业分布看,重型机械行业主要为化工、冶金、炼化等基础工业领域提供生产设备,包括能承受压力的容器、锻压设备、矿磨装备等重型装备。化工行业最重要的包含化学原料及化学制品制造,由于生产的全部过程需要大量裂解和化学反应,要使用到的重型机械设备包括压力设备、分离设备、储罐、大型换热器、运输管道等大型铸锻件。

五轴联动是指机床基本的直线轴三轴X、Y、Z及附加的旋转轴A、B、C中的两轴,五个轴同时运动,任意调整刀具或工件的姿态,实现对空间复杂型面的加工。机床轴的绝对数量并非衡量数字控制机床先进程度的标准,重点在于联动轴数量。发行人可以在一定程度上完成的五轴联动为目前数字控制机床的最大联动轴数。

机械行业监督管理主要由中华人民共和国工业与信息化部(工信部)和中华人民共和国国家发展和改革委员会(发改委)作为宏观管理部门,主要是通过制定产业政策、提出产业高质量发展指导意见等方式履行宏观调控与管理的职能。工信部负责对本行业的宏观管理:制定并组织实施工业的行业规划、计划和产业政策,提出优化产业布局、结构的政策建议,起草有关规定法律法规草案,制定规章,拟订行业技术规范和标准并组织实施,指导行业质量管理工作,承担振兴装备制造业组织协调的责任,组织拟订重大技术装备发展和自主创新规划、政策,依托国家重点工程建设协调有关重大专项的实施,推进重大技术装备国产化,指导引进重大技术装备的消化创新。科技部负责牵头拟订科技发展规划及方针、政策,起草有关法律和法规草案,统筹协调技术探讨研究,会同有关部门组织科技重大专项实施中的方案论证、综合平衡、评估验收等。国家质检总局负责技术标准制定和质量认证。

中国机械工业联合会下属的中国通用机械工业协会承担各细分行业的自律管理职责。还有中国物流与采购联合会物流装备专业委员会、中国物流与采购联合会钢筋加工配送技术工作委员会、中国物流与采购联合会钢铁物流专业委员会、中国钢结构协会钢筋焊接网分会、中国施工企业管理协会等。

2012年1月,工信部、科技部、财政部和国务院国有资产监督管理委员会联合发布《重大技术装备自主创新指导目录(2012版)》。

2016年3月《国民经济与社会持续健康发展第十三个五年规划纲要》提出“十三五”时期经济社会持续健康发展主要指标,发展高端装备创新工程、能源发展重大工程和交通建设重点工程等。

2018年8月《国家智能制造标准体系建设指南(2018年)》工信部、国家标准化管理委员指南指出,充分的发挥标准在推进智能制造产业健康有序发展中的指导、规范、引领和保障作用。

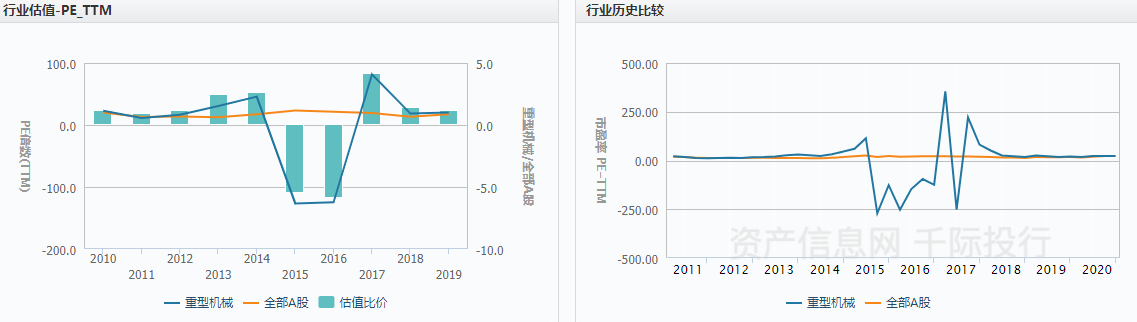

重型机械行业估值办法能够选择市盈率估值法、PEG估值法、市净率估值法、市现率、P/S市销率估值法、EV/Sales市售率估值法、RNAV重估净资产估值法、EV/EBITDA估值法、DDM估值法、DCF现金流折现估值法、NAV净资产价值估值法等。

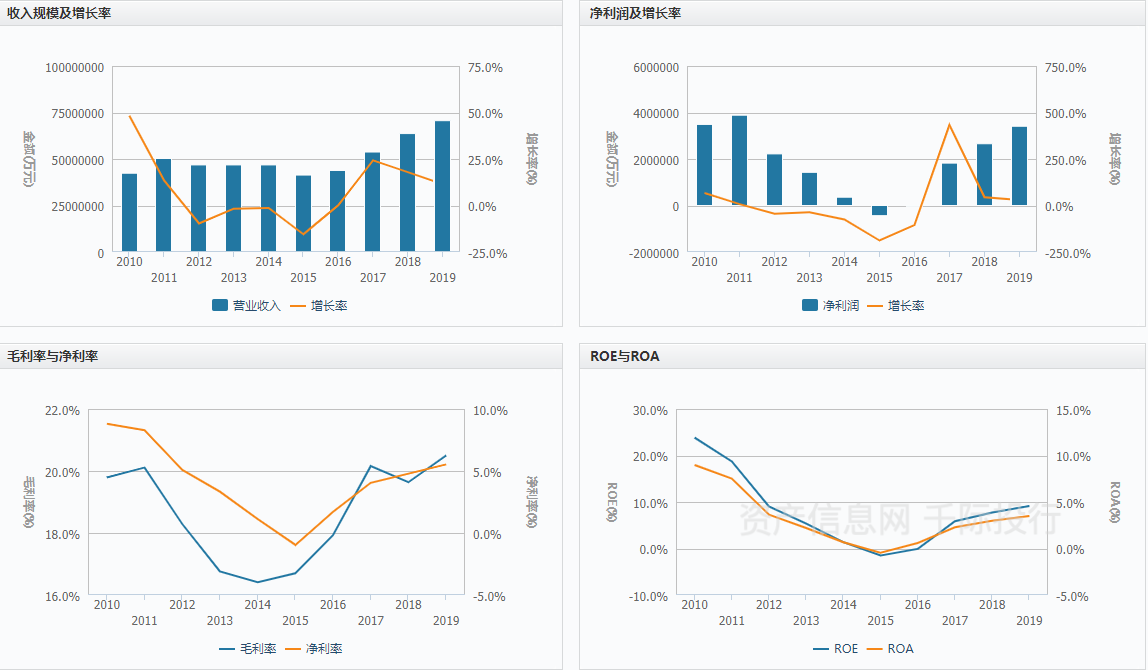

近年来,世界经济提高速度明显放缓,中国经济步入中快速地增长新常态,重型机械行业所服务的下业投资需求增速明显放缓,建材、煤炭、冶金、有色金属等行业处于去产能化的过程中。重型机械行业长期服务的能源、交通、原材料工业基本完成了生产能力的积累,物资供应从紧缺的卖方市场转变为较为宽松的买方市场。受此影响,行业发展速度明显放缓,面临市场疲软、供大于求、竞争非常激烈、价格下滑的情况,企业经营压力不断加大。

图2007-2019工程机械全球销售额市场空间在1080-2030亿美元区间范围内波动,振幅较大.

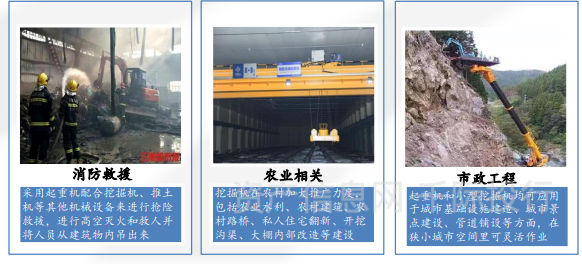

工程机械应用场景拓宽,为行业的发展带来新机遇。近年来多功能化、多元化的机械制造,使工程机械在传统应用领域的基础上,不断丰富应用场景。例如,挖掘机已开始应用于高工作业、城市维修、农村开荒、园林作业等场景;起重机也已拓展至消防工程、市政设施建设工程等新领域,新场景下的应用可大幅度的提高工作效率,节省人力和时间成本。

我国重型机械行业具有较强的周期性波动特征,其行业景气度与宏观经济发展及下业固定资产投资情况紧密相关,前几年受宏观经济提高速度放缓、自身及下业双过剩影响,重型机械行业陷入低迷,发展形势较为严峻,2018年以来随着下游景气度的好转,行业出现缓慢复苏迹象,基本的产品产量出现恢复性增长,但是由于原材料价格持续上涨,行业盈利下滑压力仍较大。

我国重型机械行业地区发展不平衡,并形成外资企业高端领域垄断,中低端国有企业主导,非公有制企业充分竞争的市场格局,且细分产品领域集中度较高,有突出贡献的公司占据非常大的优势。行业内企业间竞争对设计研发能力、生产技术及资金投入的要求比较高,另外经营规模效应的显现有助于提升公司成本优势,2018年以来经过前期市场低迷期调整,部分企业退出市场或转型,市场集中度存在逐步提升的趋势。

1)上游供应商讨价还价能力有限。中国钢铁工业目前仍呈现大产业、小企业的局面,中国钢材生产企业接近2500家,钢铁产业集中度相比来说较低。工程机械企业在购买时的选择较多,还价能力相对较高。

2)关键进口零部件供方的议价能力较强。具有核心技术的零部件方面,由于没有掌握核心部件的核心技术,我国工程机械的关键零部件,大部分仍依赖进口。工程机械企业在购买时选择较多,还价能力较高。行业现有企业间的竞争格局不稳定3)下游用户讨价还价能力有限。工程机械行业的下游需求主要是基本的建设、房地产、采矿业等,下游用户主体多元化。近几年来这一些行业的快速地增长也拉动对工程机械产品的需求量开始上涨。工程机械市场旺盛的需求增强了工程机械企业在同下游买家谈判过程中的能力。

4)新进入者的威胁。随着工程机械行业竞争的加剧,企业间的不断兼并组合,品牌在用户心目中日益强化,销售网络的日益完善巩固,技术的不停地改进革新,市场集中度逐步的提升,我国工程机械行业的规模经济壁垒、品牌壁垒、渠道壁垒、技术壁垒、资金壁垒日益加强,目前已基本达到抑制那些小、散、差的企业进入的该行业的自我保护要求。

5)工程机械功能替代难度大。工程机械作为基础设施建设、房地产建设等的基础装备,功能替代难度大,但技术升级空间大。

1)三一重工:公司是全球装备制造业领先企业之一。公司产品有混凝土机械、挖掘机械、起重机械、桩工机械、筑路机械、建筑装配式预制结构构件。

2)潍柴动力:公司是中国总实力最强的汽车及装备制造产业集团之一,从始至终坚持产品经营+资本运营双轮驱动的运营策略,致力于打造最具品质、技术和成本三大核心竞争力的产品,成功构筑起了动力总成(发动机、变速箱、车桥)、整车整机、液压控制和汽车零部件四大产业板块协同发展的新格局。公司基本的产品包括全系列发动机、重型汽车、轻微型车、工程机械、液压产品、汽车电子及零部件等,其中,发动机产品远销全球百余个国家和地区,广泛应用和服务于全球卡车、客车、工程机械、农业装备、船舶、电力等市场。

3)中国中车:公司是经国务院同意,国务院国资委批准,由中国北车股份有限公司、中国南车股份有限公司按照对等原则合并组建的A+H股上市公司。公司承继了中国北车股份有限公司、中国南车股份有限公司的全部业务和资产,是全球规模最大、品种最全、技术领先的轨道交通装备供应商。主要经营铁路机车车辆、动车组、城市轨道交通车辆、工程机械、各类机电设备、电子设备及零部件、电子电器及环保设备产品的研发、设计、制造、修理、销售、租赁与技术服务;信息咨询;实业投资与管理;资产管理;进出口业务。

1)卡特彼勒(CATERPILLAR)[CAT.N]:卡特彼勒公司致力于全球的基础设施建设,并与全球代理商紧密合作,在各大洲积极推进持续变革。该公司是世界上最大的建筑和采矿设备、柴油和天然气发动机以及工业气体涡轮机制造商之一。同时该公司还是领先的服务提供商,旗下拥有卡特彼勒金融服务公司、卡特彼勒再制造服务公司、卡特彼勒物流服务公司以及Progress Rail服务公司。2012年,该公司宣布完成了对中国香港年代煤矿机电设备制造有限公司及其全资子公司四维机电的要约收购。

2)小松集团[6301.T]:该公司是一家工业产品和服务的提供商。本公司从事建筑和矿山设备,工业机械和车辆,物流,电子等解决方案业务。其DANTOTSU服务包括KOMTRAX,其是一种机器跟踪系统,其终端安装在建筑设备上以传输关于车辆的位置,累积工作时间和操作条件的信息,以及用于采矿的KOMTRAX Plus。其DANTOTSU解决方案包括自动运输系统(AHS);智能机控;SMARTCONSTRUCTION和智能机器控制液压挖掘机。其他产品有森林机械;叉车;柴油发电机;大型压力系统,中型和小型压力机;钣金机械;机械工具;准分子激光器,以及用于半导体制造的热电模块和温度控制设备。

3)迪尔(DEERE)[DE.N]:迪尔公司是一家提供先进产品和优质服务的全球领先企业。公司业务主要有:农机设备业务和金融服务业务。公司在建筑、森林、草坪和草皮培养等农业设备生产方面占主导地位。另外,公司也生产柴油机和其他工业动力设备,在信用卡、健康护理和专门技术方面提供产品和服务。

1.行业分化继续加剧。未来重机行业分化趋势仍将持续。相较于其他重机产品,具备成套设备供给能力优势和采购优势的公司将具有较高的行业景气度和盈利空间;同时,拥有工程承包业务的重机企业可发挥产业链协同效应,缓解机械制造业务下滑的冲击,提高抗风险能力。

3.重型机械行业步入整合时代。受国家政策调整、宏观经济下行以及企业“先天不足”等因素影响,重型机械装备业下行风险逐步加大对重机行业内的公司进行整合,不但可以提升中国企业的竞争实力,加快“走出去”的步伐,响应国家“一带一路”战略及“中国制造2025”战略,而且能提高整个重型机械行业的实力和能力,使更多的行业从中受益。

凡来源为21经济网的内容,其版权均属广东二十一世纪环球经济报社所有。未经广东二十一世纪环球经济报社书面授权,任何媒体、网站以及微信公众平台不得引用、复制、转载、摘编或以其他任何方式使用以上内容或建立镜像。具体版权合作事宜,请见广东二十一世纪环球经济报社版权声明页。【详情】

地址:广州市越秀区广州大道中307号富力东山新天地写字楼50F邮编:510699

ICP经营许可证号:粤B2-20090432号 广播电视节目制作经营许可证(粤)字第02126号粤ICP备2021113567号内容索引

21经济网是21世纪经济报道门户网站,主打财经新闻,是21世纪经济报道原创新闻最重要的展现平台。同时有机整合客户端最深度策划、抢鲜报及快报最新资讯,给读者提供最优质的阅读。

快手号

快手号 导航

导航 电话

电话 短信

短信 咨询

咨询 地图

地图 主页

主页